Surveys & experiments

CEBI conducts Internet-based surveys and experiments to learn about economic behaviour and attitudes. Here follows in Danish information about our experiments.

Undersøgelser og eksperimenter på CEBI

En del af den viden, vi genererer på CEBI opnår vi gennem undersøgelser og eksperimenter. Det er fælles for alle undersøgelser at deltagere er tilfældigt udtrukket og inviteres til at deltage i undersøgelsen via brev i e-boks. I nogle undersøgelser kan deltageren modtage en mindre sum penge eller et gavekort for indsatsen. Nedenfor følger information om vores undersøgelser.

Danskernes forventninger

I perioden 16. januar - 8. februar 2026 gennemfører Københavns Universitet undersøgelsen "Danskernes forventninger 2026".

Nedenfor kan du finde korte præsentationer af udvalgte resultater fra de tidligere undersøgelser.

Figuren viser også aldersforskelle. Unge vurderer gennem hele perioden risikoen for økonomisk krise højere end ældre. Selvom krisefrygten er faldet for alle aldersgrupper i 2024 og 2025, er der fortsat tegn på, at unge er mest bekymrede. Det kan hænge sammen med, at unge oftere arbejder i mere usikre og konjunkturfølsomme job, mens ældre i højere grad har en stabil tilknytning til arbejdsmarkedet.

Figuren viser også aldersforskelle. Unge vurderer gennem hele perioden risikoen for økonomisk krise højere end ældre. Selvom krisefrygten er faldet for alle aldersgrupper i 2024 og 2025, er der fortsat tegn på, at unge er mest bekymrede. Det kan hænge sammen med, at unge oftere arbejder i mere usikre og konjunkturfølsomme job, mens ældre i højere grad har en stabil tilknytning til arbejdsmarkedet.

Unge frygter stadig jobtab – ældre frygter konsekvenserne.

Danskernes forventninger til arbejdsmarkedet viser et stabilt og velkendt mønster i perioden 2022–2025. Unge vurderer fortsat, at risikoen for at miste jobbet inden for de næste 12 måneder er højere end blandt ældre, mens ældre til gengæld frygter større konsekvenser, hvis jobtabet skulle blive en realitet.

Unge ser størst risiko for at miste jobbet.

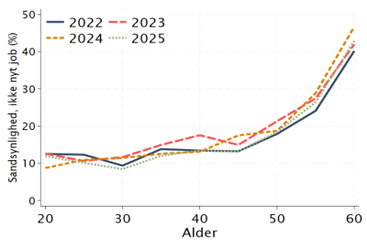

Figur 1: Den gennemsnitlige forventning til at miste jobbet i løbet af 2022 - 2025

Figur 1 viser sandsynligheden for at miste jobbet inden for de næste 12 måneder fordelt på alder. For alle år gælder, at de yngste aldersgrupper vurderer risikoen højest. I 2022–2025 ligger forventningen blandt personer i 20’erne omkring 25–35 procent, mens den falder markant med alderen. For personer tæt på pensionsalderen vurderes risikoen for jobtab til omkring 10–15 procent. Niveauet er relativt stabilt på tværs af årene, med et mindre fald i 2024 og 2025.

Figur 1 viser sandsynligheden for at miste jobbet inden for de næste 12 måneder fordelt på alder. For alle år gælder, at de yngste aldersgrupper vurderer risikoen højest. I 2022–2025 ligger forventningen blandt personer i 20’erne omkring 25–35 procent, mens den falder markant med alderen. For personer tæt på pensionsalderen vurderes risikoen for jobtab til omkring 10–15 procent. Niveauet er relativt stabilt på tværs af årene, med et mindre fald i 2024 og 2025.

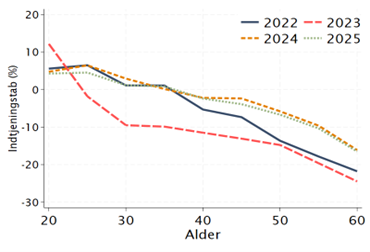

Ældre frygter at stå uden job

Selvom ældre i mindre grad forventer at miste jobbet, vurderer de til gengæld, at det kan være svært at komme tilbage i beskæftigelse. Figur 2 viser sandsynligheden for ikke at kunne finde et nyt job inden for 12 måneder, hvis man mister sit nuværende. Her stiger risikoen tydeligt med alderen. Mens unge vurderer denne risiko til omkring 10–15 procent, ligger den blandt personer over 50 år på 30–45 procent, afhængigt af år.

Indkomsttabet vokser med alderen

Figur 3 illustrerer det forventede tab i lønindkomst i 2022-2025, hvis man skulle miste jobbet

Figur 3 viser det forventede tab i lønindkomst, hvis man mister jobbet. Unge forventer kun et begrænset indkomsttab og i nogle tilfælde slet ingen negativ effekt. For ældre er billedet et andet. Det forventede indkomsttab stiger markant med alderen og ligger i 2025 på op mod 15 procent for 60-årige. Mønstret er stabilt på tværs af årene og understreger, at jobtab opleves som langt mere omkostningsfuldt senere i arbejdslivet.

For unge mennesker er pensionsalderen nærmest en livstid væk fra øjeblikket, og mange unge har en forventning om at kunne modtage folkepension før de reelt vil være berettigede til det. Med simpel informationskampagne kan man korrigere de skæve forventninger væsentligt.

Danskernes viden om folkepension er vigtig for deres langsigtede økonomiske planlægning, herunder hvornår de planlægger at stoppe med at arbejde. Det har altså betydning, om vi regner med at kunne få folkepension som 65årige eller som 70årige.

Den danske folkepensionsalder har i årtier ligget fast på 65år, men folkepensionssystemet blev med Velfærdsforliget i 2006 og Tilbagetrækningsreformen i 2011 reformeret for at få folk til at arbejde længere og reducere de offentlige udgifter. Reformen ændrede alderen, hvor man bliver berettiget til folkepension, fra 65 år for alle til at være baseret på den forventede

levealder.

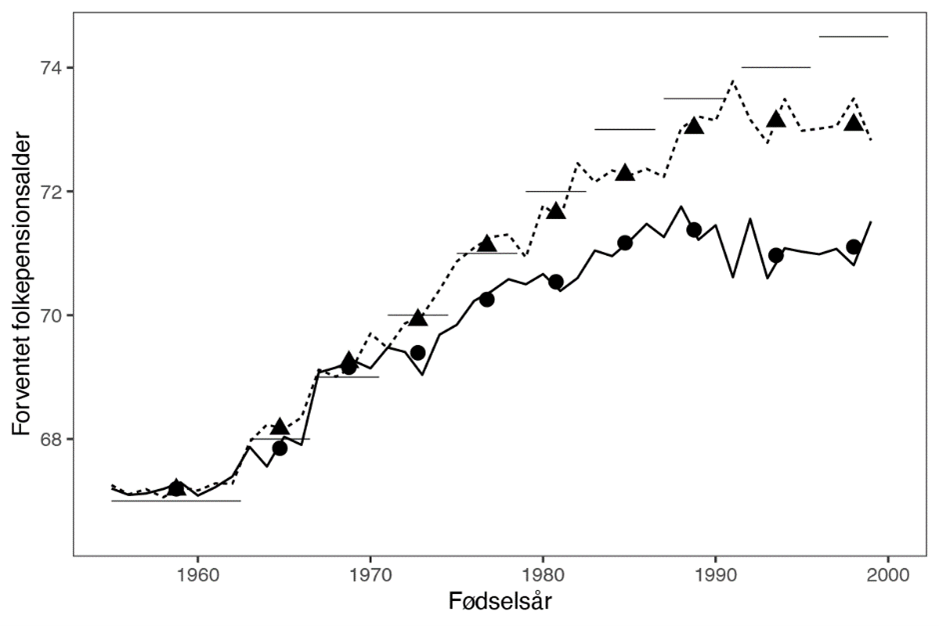

Vi har i 2021 undersøgt danskernes viden om de nye regler for folkepension. Resultatet af undersøgelsen præsenterer vi i figuren.

Information kan have positiv effekt

De vandrette linjer viser den faktiske folkepensionsalder for personer født på forskellige tidspunkt. Cirklerne og trekanterne viser gennemsnitlige forventning til, hvornår man bliver berettiget til folkepension i forhold til hvornår man er født.

Forskellen på trekanterne og cirklerne er, at trekanterne repræsenterer personer, der er blevet præsenteret for information om den faktiske folkepensionsalder efter reformerne i 2006 og 2011, mens cirklerne repræsenterer forventninger fra deltagere i undersøgelsen, som ikke er blevet præsenteret for information om den faktiske folkepensionsalder.

Det vi ser på figuren, er en høj grad af sammenfald mellem vandrette streger, cirkler og trekanter for personer, der er født før 1970. Folk der er ældre end 50 år er altså generelt velinformerede om deres folkepensionsalder.

Personer født efter 1970 undervurderer til gengæld den alder, hvor de kan begynde at modtage folkepension. Folk, der er yngre end 50 år, og som i undersøgelsen ikke er blevet præsenteret for information om den faktiske folkepensionsalder, forventer i gennemsnit at kunne modtage folkepension omkring et år tidligere end det tidspunkt, hvor de faktisk bliver berettiget til at modtage folkepension. Den yngre del af befolkningen har altså systematisk skæve forventninger til, hvornår de vil kunne modtage folkepension.

Den skæve forventning til folkepensionsalderen kan dog korrigeres i betydelig grad ved at give simpel information om reglerne. Når vi sammenligner den gennemsnitlige forventede folkepensionsalder for de to grupper i figuren, trekanterne og cirklerne, fremgår det, at kendskabet til tabellen med de rigtige folkepensionsaldre i gennemsnit reducerede forskellen mellem de forventede og lovbestemte folkepensionsaldre med 80 procent. Det tyder på, at folk, og specielt dem under 50, generelt ikke er velinformerede om reglerne for, hvornår man kan modtage folkepension. Resultaterne viser ydermere, at en simpel oplysning om reglerne faktisk kan rette op denne mangel på viden.

Figur 1. Forventet folkepensionsalder fordelt på fødselsår

Noter: Figuren viser den gennemsnitlige forventede folkepensionsalder fordelt på deltagernes fødselsår. Vandrette linjer angiver den faktiske folkepensionsalder. ▲ angiver den gennemsnitlige forventede folkepensionsalder blandt deltagere, som blev vist tabellen med de faktiske folkepensionsaldre, mens ● angiver den gennemsnitlige forventede folkepensionsalder for kontrolgruppen.

Du kender det sikkert: Du skal på skovtur og vejr-app’en melder om 25% risiko for regn, så du tør godt tage afsted. For en sikkerheds skyld stikker du dog en paraply i picnic-kurven. Du sørger for at tage forholdsregler, når du er usikker.

Vi er vant til usikkerhed i hverdagen, også når det gælder vores økonomi. Vi kan være usikre på, hvor meget vi kommer til at tjene i fremtiden, om vi bliver arbejdsløse og på, hvornår vi kan trække os tilbage. Når vi som økonomer prøver at beskrive og forklare verden, er det vigtigt, at vi kender usikkerhedens størrelse. Det er netop kernen i vores undersøgelse, Danskernes forventninger, som vi gennemfører hvert år, og hvor vi spørger tilfældigt udtrukne danskere om deres forventninger til fremtiden.

Mange af de størrelser, som vi forsøger at indfange, er forbundet med usikkerhed, fordi de enten ikke er kendte, eller fordi de ikke sket endnu. Et eksempel på noget ukendt kan være placering i indkomstfordelingen, som muligvis ikke er kendt for den enkelte, fordi man som enkeltperson ikke har et fuldstændigt overblik over, hvad alle andre tjener. Omvendt er indkomst efter tilbagetrækning ofte ikke kendt med sikkerhed, fordi indkomsten er forbundet med usikkerhed i forhold til fremtidige indbetalinger til pensionsordninger, pensionstidspunkt, aktiekurser osv.

Balls in bins

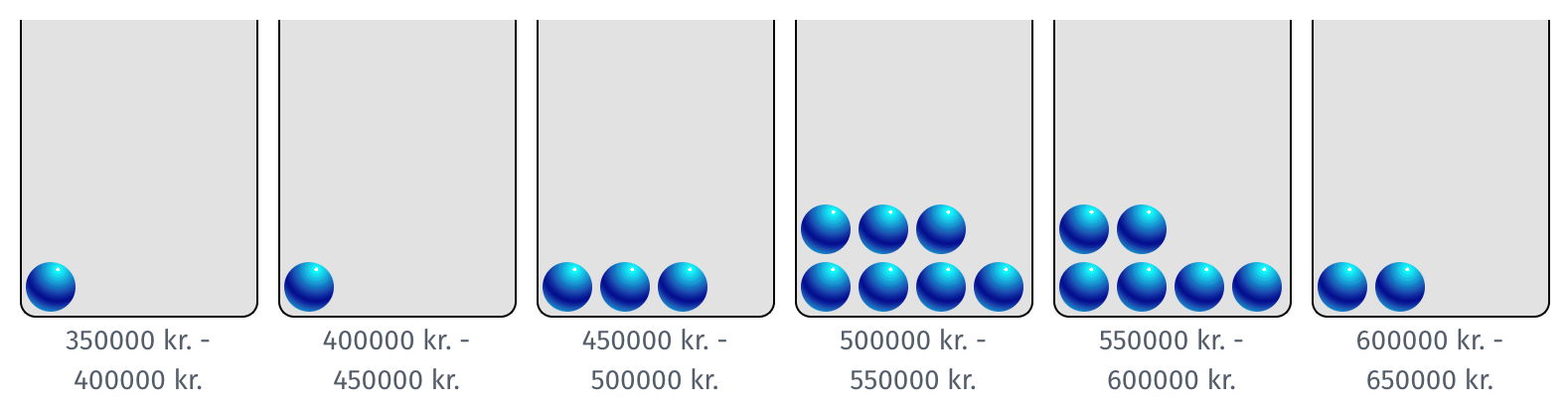

Traditionelle spørgeskemaundersøgleser måler ikke usikkerhed. I stedet måler de ofte kun ’det bedste bud’. Vi benytter et værktøj, kaldet ’Balls in Bins’, som er udviklet til at måle usikkerhed.

Når vi for eksempel spørger om den forventede indkomst et år ude i fremtiden, så går det ud på, at deltageren angiver den højeste og lavest værdi, som hun kan forestille sig sin indkomst kan ende på om et år. Derefter deles mulighedsrummet op i seks lige store spande, og deltageren fordeler 20 kugler i spandene alt efter, hvor sandsynlige, deltageren tror, indkomsten repræsenteret ved de enkelte spande er. Figuren nedenfor viser et eksempel, hvor den laveste værdi er 350.000 kr., og den højeste værdi er 650.000 kr., og der er størst sandsynlighed for at det rigtige tal ligger mellem 500.000 og 600.000 kr.

Havde vi bare spurgt om ’det bedste bud’ havde vi måske fået svaret 550.000 kr., men nu har vi i stedet værdifuld information om, hvor usikker deltageren er på størrelsen af sin indkomst om et år. Når vi indsamler denne type information for mange personer, kan vi bruge den til at undersøge, om usikkerhed er noget, der er forskelligt alt efter f.eks. alder, køn eller uddannelse.

Læs også om hvordan yngre mennesker er mere usikre end ældre mennesker på deres pensionsindkomst.

Når unge mennesker bliver spurgt om deres forventninger til deres fremtidige pension, så melder de tilbage med en tryg forventning om, at pensionen vil være væsentlig højere end deres nuværende indkomst.

Med tiden på arbejdsmarkedet vokser lønningerne generelt, og derfor er tilbagemeldingerne fra folk midt og sidst i arbejdslivet, at de - modsat de unge - forventer en pensionsindkomst, der er væsentlig lavere end deres nuværende indkomst.

Både de unge og de ældre på arbejdsmarkedet har dog det til fælles, at de er usikre på pensionens størrelse. Efterhånden som pensionsalderen nærmer sig, stiger viden om pensionsindkomsten, men selv personer, som er er 65 år eller ældre, er stadig er ret usikre på, hvor stor deres indkomst vil være som pensionister.

Vores forventningers har betydning for samfundet

Hvorfor skulle vi som økonomer overhovedet interessere os for, hvad nogen går og tænker eller ikke tænker om deres pension? Det skal vi, fordi folks forventninger danner baggrund for beslutninger.

Lad os tage fat i eksemplet Arne igen. Hvis Arne er usikker på sin indkomst som pensionist, så er hans grundlag for at træffe beslutninger om boliglån, banklån eller forsikringer svagt, og han risikerer at træffe økonomiske beslutninger, som ikke matcher de ønsker og ideer, han har til pensionistlivet. Måske ender han i så stramme kår, at der ikke engang er til julegaver til børnebørnene eller med en gæld, han ikke kan betale, og som i sidste ende er samfundets. Derfor har Arnes økonomiske beslutninger også en virkning på samfundet. Samfundsøkonomien er nemlig i stor grad er planlagt efter, at folk har tilstrækkelig indkomst til at klare sig som pensionister.

I undersøgelsen, Danskernes forventninger, som vi gennemførte i januar-februar 2020, spurgte vi omkring 11.000 danskerne om deres forventninger til fremtiden, hvor stor deres pensionsopsparing er, og hvor meget de forventer at have i pensionsindkomst, når de trækker sig tilbage fra arbejdsmarkedet.

Mange mennesker er meget usikre på, hvor meget de har sparet op i deres pensionsordning indtil nu. Og de er ligeså usikre på, hvor meget de vil komme til at spare op gennem resten af deres arbejdsliv, og hvad det vil betyde for deres indkomst, når de er blevet pensionerede.

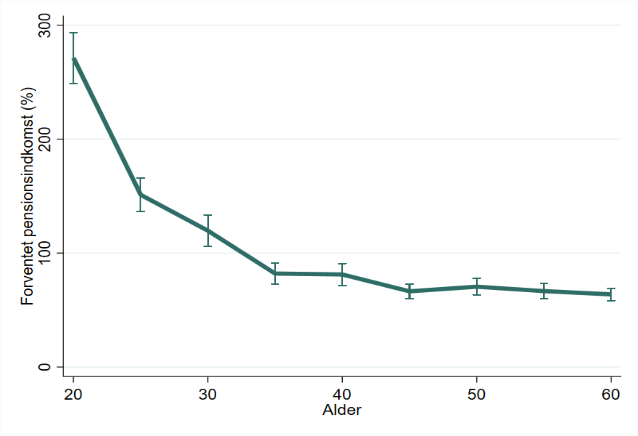

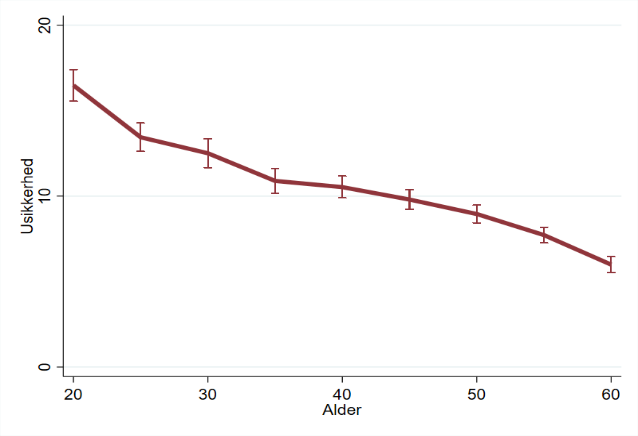

I spørgeskemaundersøgelsen forsøgte vi at måle denne usikkerhed. For at fange usikkerheden spurgte vi deltagerne, hvor meget de forventer at få udbetalt årligt fra deres pensioner, når de trækker sig tilbage, og hvor usikre de er på dette tal. Figur 1 viser den gennemsnitlige forventning til udbetalingerne, og figur 2 hvor stor usikkerheden er. Begge dele opgjort efter deltagernes alder.

Figur 1. Forventet pensionsindkomst

Noter: I figuren opgøres den forventede indkomst som pensionist i forhold til den nuværende indkomst.

Figur 1 viser, hvor meget folk forventer at have i pensionsindkomst i forhold til deres nuværende indkomst, dvs. deres ’bedste bud’. Figuren viser, at unge forventer, at deres indkomst som pensionister er væsentlig højere end deres nuværende indkomst.

Folk, der er 35 eller ældre, forventer modsat, at deres indkomst som pensionister er væsentlig lavere end deres nuværende indkomst.

Figur 2. Usikkerhed forbundet med pensionsindkomst

Noter: Usikkerheden opgøres som gennemsnittet af variationskoefficienten på størrelsen af pensionsindkomsten for hver aldersgruppe. Variationskoefficienten (CV) for en givet deltager er beregnet som forholdet mellem den subjektive standardafvigelse (SD) og den forventede størrelse af indkomsten (E), CV=(SD/E)*100.

Figur 2 viser, hvor usikre folk er på størrelsen af deres indkomst som pensionister. Usikkerheden er størst for unge, og den bliver mindre med alderen. Det sidste er forventeligt, da ældre mennesker er tættere på at trække sig tilbage. Det er dog bemærkelsesværdigt, at selv personer, som er er 65 år eller ældre, stadig er ret usikre på, hvor stor deres indkomst vil være som pensionister.

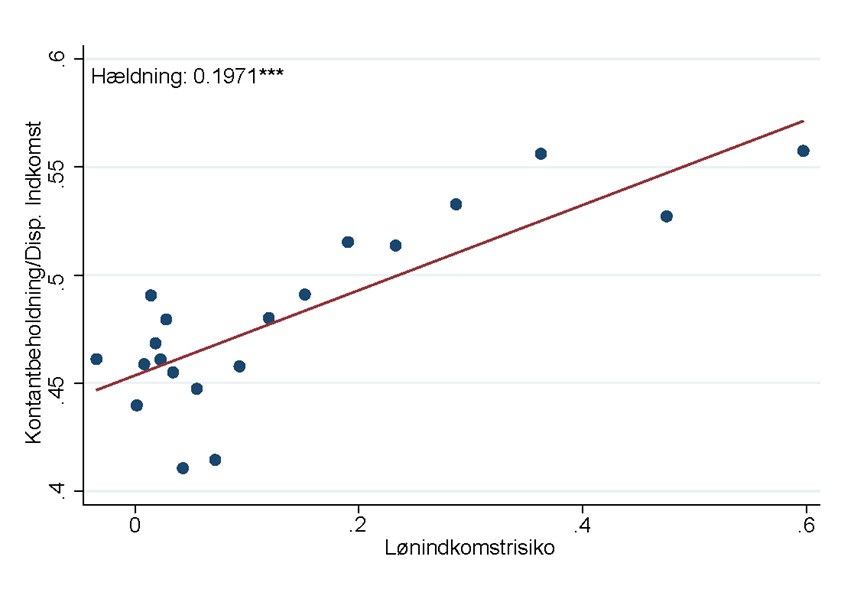

For de fleste mennesker er lønnen fra deres arbejde den vigtigste indkomstkilde. Det betyder at denne indkomstkilde er forbundet med en risiko, idet tabet af den indkomst, for de fleste, vil betyde at deres samlede indkomst falder betydeligt. For at modgå konsekvenserne af indkomsttab kan man forsøge at forsikre sig, for eksempel ved at have en arbejdsløshedsforsikring. Men for mange dækker dagpenge fra arbejdsløshedsforsikringen kun en del af indkomsttabet. Det betyder, at man selv skal finde andre måder at imødegå konsekvenserne af et eventuelt indkomsttab. Det kan man for eksempel gøre ved at spare penge op på forhånd, som man kan bruge af, hvis man skulle være uheldig at miste sin lønindkomst. Man kan kalde det for ”selvforsikring” mod indkomsttab. Hvis selvforsikring betyder noget, så vil man forvente, at folk, som giver udtryk for at de oplever en stor risiko for et lønindkomsttab, har en større kontantbeholdning end folk, som giver udtryk for, at de har en lille risiko.

Figur 1 sammenholder den lønindkomstrisiko, som vi har spurgt om i undersøgelsen Danskernes forventninger, med kontantbeholdningen. Figuren er konstrueret ved at opdele data for subjektiv lønindkomstrisiko fra spørgeskemaundersøgelsen i 20 lige store grupper efter størrelsen på den rapporterede risiko og derefter beregne den gennemsnitlige kontantbeholdning indenfor hver gruppe. Figuren viser to interessante ting. For det første er mange observationer koncentreret ved lave værdier, dvs. at mange oplever en relativt lav lønindkomstrisiko. For det andet viser figuren, at der er en positiv sammenhæng mellem niveauet for den subjektive risiko og kontantbeholdningen. Det viser, at ”selv-forsikring” spiller en rolle, når folk planlægger, hvordan de vil imødegå et evt. tab af lønindkomst.

Figur 1. Kontantbeholdning og lønindkomstrisiko

Noter: Figuren er konstrueret ved at sortere data om lønindkomstrisiko fra spørgeskemaundersøgelsen og inddele dem i 20 lige store gruppe og derefter sammenligne med den gennemsnitlige kontantbeholdning målt relativt til sidste års disponible indkomst. I figuren er der korrigeret for alder. Den røde line er en regressionslinje gennem de underliggende mikro-data.

Noter: Figuren er konstrueret ved at sortere data om lønindkomstrisiko fra spørgeskemaundersøgelsen og inddele dem i 20 lige store gruppe og derefter sammenligne med den gennemsnitlige kontantbeholdning målt relativt til sidste års disponible indkomst. I figuren er der korrigeret for alder. Den røde line er en regressionslinje gennem de underliggende mikro-data.

I perioden 16. januar til 8. februar 2026 gennemfører Københavns Universitet undersøgelsen ”Danskernes forventninger 2026" blandt tilfældigt udvalgte danskere. Formålet med undersøgelsen er at skabe viden om danskernes økonomiske forventninger. Deltagelse i undersøgelsen er frivillig. De indsamlede oplysninger bruges alene til videnskabelige formål, og de behandles fortroligt.

Undersøgelsen er registreret centralt på Københavns Universitet i overensstemmelse med krav i Persondataforordningen og Databeskyttelsesloven.

Du kan læse mere om behandling af de indsamlede data samt om retsgrundlaget herfor her.

Du kan læse Københavns Universitets privatlivspolitik her.

__________________________________________________________

Kommende forældres forventninger

Fra januar 2025 til april 2026 gennemfører Københavns Universitet en undersøgelse af kommende forældres forventninger. Vi indsamler spørgeskemadata blandt kvinder, der venter barn, og deres partnere for at undersøge deres forventninger til det første år af deres barns liv og deres beslutninger om forældreorlov.

Fra januar 2025 til april 2026 gennemfører Københavns Universitet en undersøgelse af kommende forældres forventninger. Vi indsamler spørgeskemadata blandt kvinder, der venter barn, og deres partnere for at undersøge deres forventninger til det første år af deres barns liv og deres beslutninger om forældreorlov.

Du kan læse Københavns Universitets privatlivspolitik her.

_____________________________________________________________________________

Valg af ungdomsuddannelse

Fra april 2025 til juli 2026 gennemfører Københavns Universitet en undersøgelse om »valg af ungdomsuddannelse«. Vi indsamler spørgeskemadata blandt unge for at udforske deres forestillinger om, hvordan forskellige grupper af unge klarer sig på deres ungdomsuddannelse.

Fra april 2025 til juli 2026 gennemfører Københavns Universitet en undersøgelse om »valg af ungdomsuddannelse«. Vi indsamler spørgeskemadata blandt unge for at udforske deres forestillinger om, hvordan forskellige grupper af unge klarer sig på deres ungdomsuddannelse.

_____________________________________________________________________________

CEBI Experiments